原文標題:Will the China’s carbon emissions market increase the risk-taking of its enterprises?

作者:Boqiang Lin , Nan Wu

發(fā)表期刊:International Review of Economics and Finance

發(fā)表時(shí)間:2022

關(guān)鍵詞:中國碳排放權交易���;企業(yè)風(fēng)險承擔���;DID

3月5日�,國務(wù)院總理李克強在政府工作報告中表示����,五年來(lái)穩步推進(jìn)節能降碳���。統籌能源安全穩定供應和綠色低碳發(fā)展��,科學(xué)有序推進(jìn)碳達峰碳中和�����。今年全國兩會(huì )期間��,“雙碳”依舊是熱點(diǎn)詞匯����。多位代表建議�,進(jìn)一步規范完善碳交易規則����,推進(jìn)碳交易市場(chǎng)發(fā)展����,助力“雙碳”目標實(shí)現�����。

2021年�,全國碳排放權交易市場(chǎng)開(kāi)市�����,我國有了碳排放權交易的市場(chǎng)化平臺�����。開(kāi)市以來(lái)����,全國碳排放權交易市場(chǎng)運行平穩��。2022年���,全國碳市場(chǎng)碳排放配額(CEA)總成交量逾5088.9萬(wàn)噸���,總成交額28.14億元�。為推進(jìn)碳交易市場(chǎng)發(fā)展壯大���,不少代表建議��,擴大碳市場(chǎng)的覆蓋范圍�����,豐富交易主體�����、交易品種和交易方式�����。陽(yáng)光電源股份有限公司董事長(cháng)曹仁賢代表建議�,堅持先立后破�,逐步擴大碳市場(chǎng)的覆蓋范圍����。同時(shí)����,積極鼓勵民間市場(chǎng)主體自愿交易���,開(kāi)放非控排企業(yè)���、機構及個(gè)人進(jìn)入碳市場(chǎng)�,并降低其入市門(mén)檻���,通過(guò)市場(chǎng)化機制增強碳市場(chǎng)的覆蓋面和活躍度���。

本文采用雙重差分(DID)方法分析了碳排放交易市場(chǎng)對企業(yè)風(fēng)險承擔的影響���。此外����,還分析了融資約束對企業(yè)風(fēng)險承擔決策的影響����,并根據一系列基于企業(yè)特征的獨立實(shí)驗��,討論了異質(zhì)性結果��。首先���,通過(guò)提出創(chuàng )新而嚴謹的理論機制和經(jīng)濟假設�,填補了風(fēng)險管理和公司治理等相關(guān)領(lǐng)域的理論空白���,然后提供全面的實(shí)證分析發(fā)現了一系列創(chuàng )新性結果�,并可能為決策者提供一些有針對性的啟示����。

一����、 研究背景

氣候變化是當今人類(lèi)面臨的一個(gè)巨大的全球性挑戰�����。為了積極響應中國到2060年實(shí)現碳中和的目標�,建立全國統一的碳排放交易市場(chǎng)是一項重要的制度創(chuàng )新��。2021年7月16日�,中國正式啟動(dòng)了覆蓋溫室氣體排放的全球最大碳市場(chǎng)���。如此顯著(zhù)的成就必須歸功于試點(diǎn)政策的成功實(shí)施���。

研究表明�,碳排放交易市場(chǎng)導致參與企業(yè)的碳風(fēng)險增加����,但并未為參與企業(yè)帶來(lái)更多超額收益��?�?紤]到中國碳市場(chǎng)的獨特區域規則��,參與企業(yè)的股票收益可能存在碳溢價(jià)����,然而���,中國碳排放交易市場(chǎng)的建立�,對參與碳排放配額交易的公司超額收益的積極影響����,在統計上并不顯著(zhù)����。參與企業(yè)面臨更高碳風(fēng)險����,而這些風(fēng)險并不能及時(shí)轉化為更高的回報�。尚不清楚參與企業(yè)在缺乏超額回報情況下�����,對碳市場(chǎng)的建立持積極還是消極態(tài)度�。探索企業(yè)對碳市場(chǎng)的風(fēng)險偏好非常重要��,因為直接關(guān)系到企業(yè)在面對氣候變化的長(cháng)期發(fā)展�,甚至關(guān)系到宏觀(guān)層面的未來(lái)氣候模式���?�?偟膩?lái)說(shuō)���,企業(yè)的風(fēng)險承擔水平越高�����,對氣候風(fēng)險的態(tài)度越積極���,就越有能力應對氣候變化以及隨之而來(lái)的政策和經(jīng)濟結構變化的不確定性�。

二�、經(jīng)濟理論機制與假設

根據具體研究���,本文認為�,如果企業(yè)對利用碳交易市場(chǎng)以應對氣候風(fēng)險的態(tài)度不樂(lè )觀(guān)���,他們會(huì )將碳排放交易帶來(lái)的不確定性定義為“糟糕的不確定性”����,然后采取積極行動(dòng)以避免這種不確定性�,在這種情況下��,企業(yè)的風(fēng)險承擔水平只會(huì )降低而不會(huì )增加��。如果企業(yè)認為利用碳排放交易市場(chǎng)是應對氣候變化的正確方式��,他們會(huì )將碳排放交易帶來(lái)的不確定性視為“良好的不確定性”����,在這種情況下�����,建立碳排放交易市場(chǎng)后��,相關(guān)企業(yè)的企業(yè)風(fēng)險承擔水平將顯著(zhù)提高��。

由此引出假設H1�����,

假設(H1(a)):碳排放交易市場(chǎng)的建立和運行將為相關(guān)企業(yè)帶來(lái)積極預期��,即這些企業(yè)的企業(yè)風(fēng)險承擔水平將顯著(zhù)提高��。

假設(H1(b)):碳排放交易市場(chǎng)的建立和運行將給相關(guān)企業(yè)帶來(lái)負面預期����,即這些企業(yè)的企業(yè)風(fēng)險承擔水平將顯著(zhù)降低���。

此外���,還需要考慮融資約束對企業(yè)風(fēng)險承擔的影響�,更高水平的企業(yè)風(fēng)險承擔意味著(zhù)公司更愿意投資于風(fēng)險和回報較高的項目�����,現有的實(shí)證研究表明���,融資約束會(huì )抑制企業(yè)的投資����。一般而言���,企業(yè)的融資約束水平通過(guò)影響實(shí)際投資對企業(yè)風(fēng)險承擔的影響起作用�����。

由此引出假設H2:融資約束將通過(guò)企業(yè)的投資行為來(lái)影響環(huán)境監管對企業(yè)的風(fēng)險承擔���,此影響積極與否由假設H1的檢驗得出��。

最后����,中國經(jīng)濟體系特點(diǎn)之一是國有和非國有企業(yè)的制度劃分��,國有企業(yè)和非國有企業(yè)之間的碳成本傳遞可能有所不同��,且由于國有企業(yè)的特殊性和資源優(yōu)勢�,政府在通過(guò)行政措施分配排放配額時(shí)可能會(huì )有政策偏好�。相關(guān)研究表明��,國有企業(yè)比私營(yíng)企業(yè)具有更強的應對風(fēng)險的能力����,同時(shí)考慮到其社會(huì )責任���,當受到環(huán)境政策的影響時(shí)���,國有企業(yè)將做出更積極的反應���,并引導全社會(huì )的企業(yè)增加環(huán)境投資�,以改善其環(huán)境績(jì)效�����。因此���,他們將比非國有企業(yè)更愿意承擔風(fēng)險��。為了檢驗非國有企業(yè)在應對環(huán)境監管方面的行為是否與國有企業(yè)不同��,有必要評估碳排放交易市場(chǎng)的政策效應�����,以便進(jìn)行后續的實(shí)證分析�。

由此引出了假設H3��,

假設(H3(a)):非國有企業(yè)將比國有企業(yè)承擔更大的企業(yè)風(fēng)險�。

假設(H3(b)):國有企業(yè)將比非國有企業(yè)更愿意承擔風(fēng)險��。

三��、實(shí)證檢驗

1�����、數據來(lái)源與處理

本文微觀(guān)數據來(lái)自CSMAR和RESSET數據庫���,宏觀(guān)數據來(lái)自Wind數據庫����。選取中國深圳碳排放交易所公布的確定參與碳排放交易的上市公司����,根據2014年至2019年發(fā)布的名單�����,確定了63家上市企業(yè)相繼實(shí)現了目標����。隨著(zhù)上榜公司數量的逐年增加�����,本文采用了多期DID方法�。其中�,34家企業(yè)在樣本期內保持穩定(已按時(shí)實(shí)現目標)����。我們以2007年起的11年為樣本期�����,選擇63家碳排放交易上市企業(yè)作為處理組��,同時(shí)匹配其他276家不參與碳排放交易的企業(yè)作為對照組����。

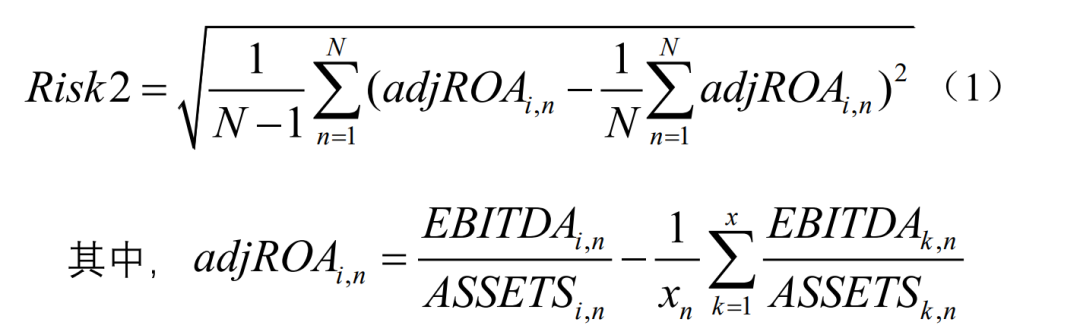

本文使用兩種方法來(lái)衡量企業(yè)風(fēng)險承擔��,通過(guò)稅前收入計算的標準差和前3年期間以總股本衡量的非正常項目來(lái)計算Risk1���,將企業(yè)收益的波動(dòng)性作為Risk2�。計算過(guò)程中���,我們首先根據行業(yè)平均值調整企業(yè)的年度ROA�,然后計算每個(gè)觀(guān)察期內行業(yè)調整的ROA標準差��。公式如下:

i表示企業(yè)i, n表示觀(guān)察期內的年份�����,范圍在1至3年��。x表示一個(gè)行業(yè)的企業(yè)總數�����,k表示該行業(yè)的企業(yè)k��。以前的研究中����,使用ROA波動(dòng)性來(lái)衡量企業(yè)風(fēng)險承擔時(shí)����,一個(gè)觀(guān)察期通常為5年����,作為投資的直接決策者�����,企業(yè)管理者在任期內關(guān)注企業(yè)發(fā)展����,而我國上市公司高管任期一般為3年���,因此本文以3年為觀(guān)察期���,即公式(1)中����,N=3�。

2����、實(shí)證方法

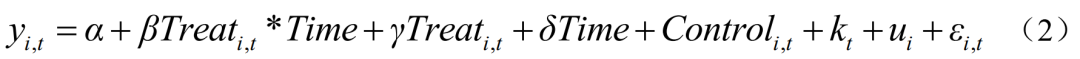

理想情況下�,公司參與碳排放交易的狀態(tài)將在它們之間隨機分配����,當沒(méi)有這種隨機對照試驗時(shí)����,本文根據碳排放交易的參與情況使用了DID方法�����。

yi,t是企業(yè)i在t年的企業(yè)風(fēng)險承擔����。Treati,t是參與變量�,如果企業(yè)i在2013年6月參與了碳排放交易���,則取值為1�����。Time是時(shí)間變量���,如果在2013年6月或之后的年份�����,則取值為1��。Controli,t控制影響公司風(fēng)險承擔的其他變量�����,具體分為三個(gè)層次���,企業(yè)層面包括營(yíng)業(yè)利潤(PM)�、年齡(age)�、規模(size)�����、管理費用比率(GF)和賬面價(jià)格(PB)�����;治理層面包括所有權集中(Jzd)和最大股東的所有權(Owner);宏觀(guān)經(jīng)濟層面����,如通貨膨脹率(Inf)和前一年國內生產(chǎn)總值(lnGDP)���。ui是企業(yè)固定效應�,控制公司之間的永久異質(zhì)性��。kt是年度固定效應��,控制相同年度對于參與者和非參與者的特定沖擊�。

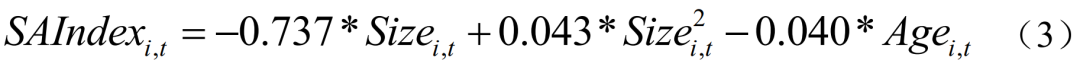

由于我們不能直接觀(guān)察企業(yè)的融資約束����,我們只能使用現有的融資約束指標作為間接指標����??紤]到中國上市公司的情況���,我們選擇SA融資約束指數來(lái)衡量其融資約束水平�。SA指數計算如下:

其中Size表示總資產(chǎn)規模的自然對數���,Age表示企業(yè)開(kāi)立年限的對數�。

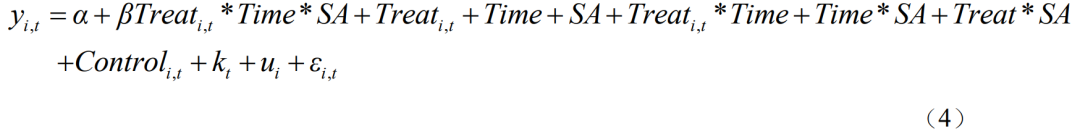

總體而言�,本文進(jìn)一步采用DDD方法來(lái)評估融資約束差異對政策評估的影響�。

3.實(shí)證結果

(1)平行趨勢檢驗

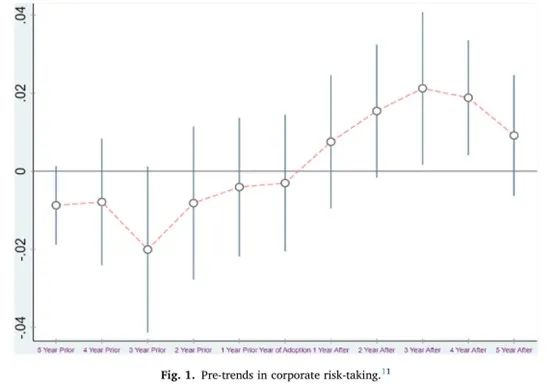

圖1比較了參與深圳碳排放交易的企業(yè)與未參與交易的企業(yè)在項目前后的企業(yè)風(fēng)險承擔差異���,描述了參與狀態(tài)相互作用項的系數�����,以及項目前后的時(shí)間趨勢�,是基于模型(2)使用各自變量作為自變量進(jìn)行的單獨回歸�����。所有回歸都包括時(shí)間和個(gè)人固定效應��。圖1顯示�,直到碳排放交易市場(chǎng)運行3年后����,參與企業(yè)和非參與企業(yè)的企業(yè)風(fēng)險承擔水平才沒(méi)有顯著(zhù)的統計差異����。值得注意的是���,政策效應的滯后是合理的�,得出結論��,處理組和對照組符合平行趨勢假設����。

(2)假設有效性識別

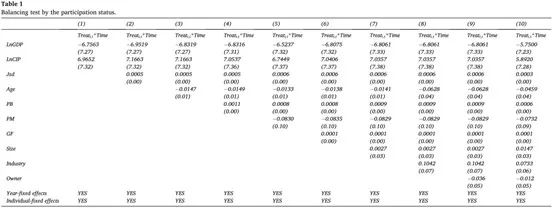

在中國建立碳市場(chǎng)的影響可能會(huì )被其他影響風(fēng)險承擔的法規或因素的變化所阻礙�����,具體而言����,當政府通過(guò)行政措施分配排放配額時(shí)�����,可能會(huì )執行政策偏好����,例如向國有公司提供更多補償�。另一方面����,企業(yè)在一定程度上根據自身特點(diǎn)決定是否參與碳排放交易����;換言之��,此類(lèi)環(huán)境法規對企業(yè)風(fēng)險承擔的影響可能不是隨機的�����。為了解決這個(gè)問(wèn)題��,本文調查了公司的參與狀態(tài)是否與可觀(guān)察到的特征變化有任何關(guān)聯(lián)���。理想的假設是參與狀態(tài)和不可觀(guān)察的特征沒(méi)有變化���。表1表明���,參與狀態(tài)和可觀(guān)察特征之間沒(méi)有顯著(zhù)相關(guān)性����,這支持參與狀態(tài)和不可觀(guān)察變量之間也不存在顯著(zhù)相關(guān)性��。

(3)企業(yè)風(fēng)險承擔的主要DID結果

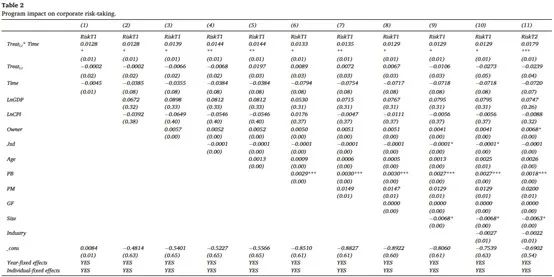

從表2的第(1)列到第(10)列��,我們可以看出�����,與非參與者相比��,深圳中國碳排放市場(chǎng)的建立和運行將對參與者的風(fēng)險承擔水平產(chǎn)生積極影響�。我們的實(shí)證結果表明����,在深圳建立中國碳排放市場(chǎng)將使當地參與企業(yè)的風(fēng)險承擔意愿提高約1.3%����,因此企業(yè)將碳排放市場(chǎng)所造成的不確定性認為是“良好的不確定性”���,將采取積極態(tài)度應對氣候風(fēng)險���,更具體地說(shuō)���,企業(yè)通過(guò)使用碳密集度較低的燃料作為替代品��,而不是增加碳排放限額的購買(mǎi)�����,來(lái)實(shí)現減排����。到目前為止����,實(shí)證結果支持假設H1(a)��,碳排放交易市場(chǎng)的建立和運行將為相關(guān)企業(yè)帶來(lái)積極預期�����,即這些企業(yè)的企業(yè)風(fēng)險承擔水平將顯著(zhù)提高����。為了實(shí)證結果的穩健性����,我們通過(guò)平均行業(yè)水平調整了企業(yè)風(fēng)險承擔�����。詳細結果見(jiàn)表2第(11)列���,深圳碳排放市場(chǎng)對參與企業(yè)風(fēng)險承擔的積極影響增加到1.8%��,β系數在1%的顯著(zhù)水平上為正��。

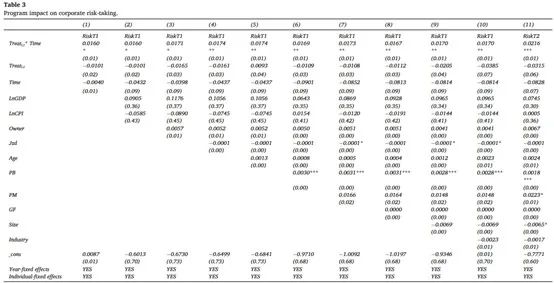

盡管我們采用了多期DID估計��,但63家相繼實(shí)現目標的上市企業(yè)名單每年都會(huì )發(fā)生變化�����。在一定程度上導致了樣本選擇偏差�����。為了檢驗實(shí)證結果穩健性����,我們選擇了34家參與碳排放交易并實(shí)現其目標的企業(yè)作為處理組�����。詳細結果見(jiàn)表3��,無(wú)論因變量是Risk1還是Risk2�,實(shí)證結果都強烈支持假設H1(a)�。也就是說(shuō)���,碳排放交易市場(chǎng)的建立和運行將為參與企業(yè)帶來(lái)積極的預期�,即參與企業(yè)的企業(yè)風(fēng)險承擔水平將顯著(zhù)提高�,Risk1的回歸系數從1.3%增至1.7%�����,顯著(zhù)水平從10%增至5%��,而Risk2的業(yè)績(jì)則從1.8%增至2.2%�。

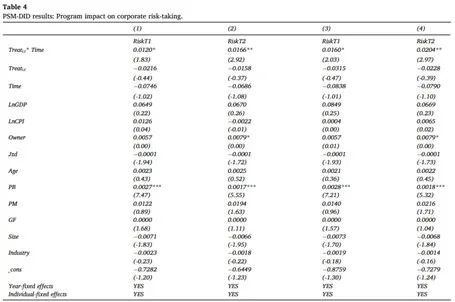

(3)企業(yè)承擔風(fēng)險的PSM-DID模型結果

表4顯示了等式(2)中的β系數��,該系數是Risk1����、Risk2指標對參與變量與時(shí)間變量

交互量��、參與變量�、時(shí)間變量��、控制變量�、年度固定效應和個(gè)體固定效應的回歸�。第(1)列和第(2)列是根據2014年至2019年發(fā)布的名單進(jìn)行的回歸�����,已陸續履行義務(wù)的63家上市企業(yè)(深圳參與碳排放交易的63家企業(yè)與276家未參與企業(yè)進(jìn)行了匹配)�,而第(3)列和第(4)列是2014年至2018年參與碳排放交易并履行義務(wù)的34家上市企業(yè)(深圳參與碳排放交易的34家企業(yè)與276家未參與企業(yè)進(jìn)行了匹配)�����。實(shí)證結果表明���,在深圳試點(diǎn)初期���,碳排放配額的自由分配可能會(huì )對企業(yè)風(fēng)險承擔產(chǎn)生顯著(zhù)影響����。在統計上支持假設(H1(a))����,碳排放交易市場(chǎng)的建立和運行將為參與企業(yè)帶來(lái)積極的預期���,即參與企業(yè)的企業(yè)風(fēng)險承擔水平將顯著(zhù)提高����。

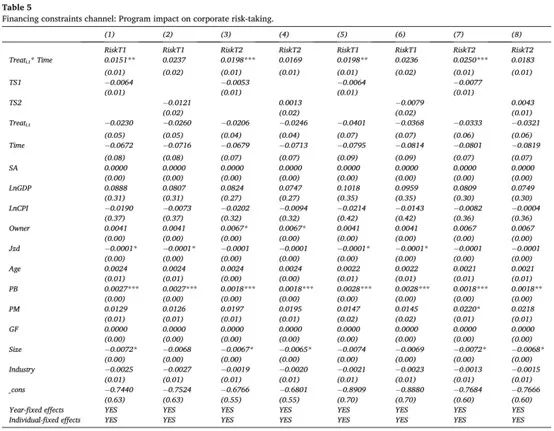

(4)融資約束分析

方程(4)的估計結果如表5所示�。我們采用DDD的方法來(lái)評估融資約束差異對政策評估的影響�。其中���,TS*表示方程(4)中的三項交叉��,其系數是關(guān)鍵���。如果估計系數顯著(zhù)大于0�����,則意味著(zhù)融資約束增加了環(huán)境法規對風(fēng)險承擔的積極影響��。否則�����,它會(huì )起削弱效果�����。根據等式(3)計算的融資約束的中值(平均值)���,將企業(yè)分為兩組��。如果SA大于中值(平均值)�����,則將其賦值為1�,否則為0����。TS1表示根據中值劃分結果���,TS2表示根據平均值劃分結果�����。第(1)����、(2)����、(3)和(4)列的處理組是根據2014年至2019年發(fā)布的名單��,已陸續履行義務(wù)的63家上市企業(yè)�。而第(5)��、(6)��、(7)和(8)列的處理組是2014年至2018年參與碳排放交易并實(shí)現目標的34家上市企業(yè)�。然而���,從表5的第(1)列到第(8)列�,沒(méi)有明顯的證據支持假設(H2):融資約束將通過(guò)影響企業(yè)的投資行為���,在環(huán)境監管對企業(yè)風(fēng)險承擔的影響中發(fā)揮作用����。總的來(lái)說(shuō)�,深圳試點(diǎn)碳排放交易市場(chǎng)的建設將使相關(guān)企業(yè)更傾向于承擔風(fēng)險���。然而����,結果并不是通過(guò)改善相關(guān)公司的融資環(huán)境���,而是通過(guò)管理預期來(lái)實(shí)現����。因此���,從預期角度來(lái)看��,碳排放企業(yè)面臨的不確定性呈現正增長(cháng)�����。碳市場(chǎng)的建立給了投資者一個(gè)積極的預期��,即他們可以通過(guò)承擔更高的風(fēng)險獲得更高的回報����。

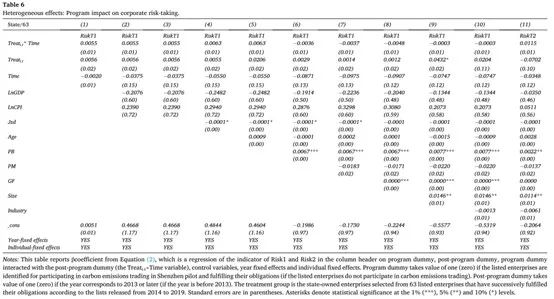

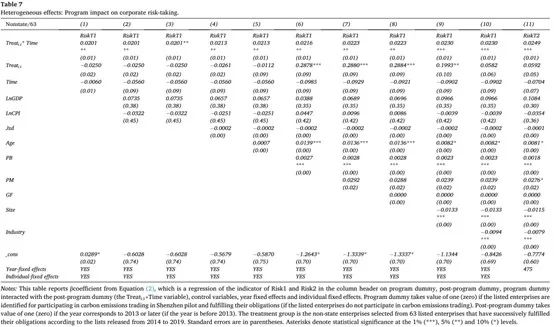

(5)國有企業(yè)與非國有企業(yè)的分析

國有企業(yè)的結果如表6所示�,從Risk1或Risk2的角度來(lái)看���,沒(méi)有明顯證據表明與對照組存在差異�。雖然我們可以從表7中看到��,在建立碳排放交易市場(chǎng)后��,所涉非國有企業(yè)的企業(yè)風(fēng)險承擔水平顯著(zhù)提高����。具體而言����,在深圳建設碳排放市場(chǎng)將使當地參與的非國有企業(yè)承擔風(fēng)險的意愿增加約2.3%(風(fēng)險1)和2.49%(風(fēng)險2)����,β系數均為正����,顯著(zhù)水平為1%����。

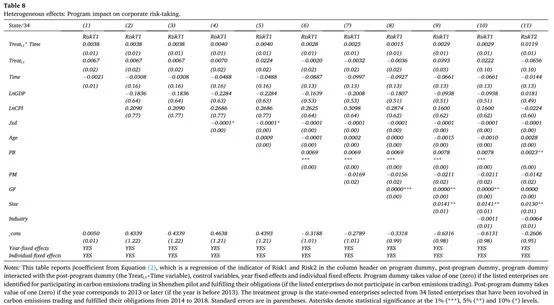

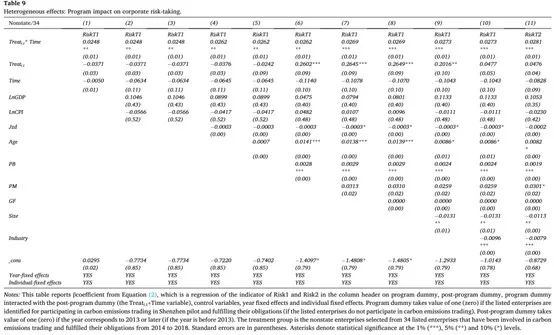

為了實(shí)證結果的穩健性��,進(jìn)一步從參與碳排放交易并實(shí)現其目標的34家企業(yè)中選擇國有和非國有企業(yè)作為處理組�����。詳細結果見(jiàn)表8和表9���。與表6和表7中的結果類(lèi)似�,實(shí)證結果支持了碳排放交易市場(chǎng)建設對國有和非國有企業(yè)風(fēng)險承擔的影響差異�。實(shí)證結果支持假設(H3(b))��,即當非國有企業(yè)參與碳排放交易市場(chǎng)時(shí)��,它們將比國有企業(yè)承擔更大的企業(yè)風(fēng)險��。

與國有企業(yè)相比���,碳排放交易市場(chǎng)的建立對非國有企業(yè)的企業(yè)風(fēng)險承擔具有更明顯的積極影響��,這反映了國有企業(yè)和非國有企業(yè)在面臨同樣的環(huán)境監管時(shí)的區別��。在碳排放交易市場(chǎng)運行后���,參與的非國有企業(yè)表現出比國有企業(yè)更積極的態(tài)度���,更傾向于進(jìn)行風(fēng)險更高的投資����,以期在未來(lái)獲得更高的回報����。與非國有企業(yè)相比��,國有企業(yè)更加保守����,這可能是因為它們需要承擔更多的社會(huì )責任�����,例如穩定民生和促進(jìn)就業(yè)�����。

(6)企業(yè)異質(zhì)性分析

除了上述企業(yè)責任之外����,企業(yè)自身的特點(diǎn)也可能導致這些異質(zhì)性結果�����。這一部分中��,將基于公司特征的差異進(jìn)一步研究可能存在的異質(zhì)性結果����。

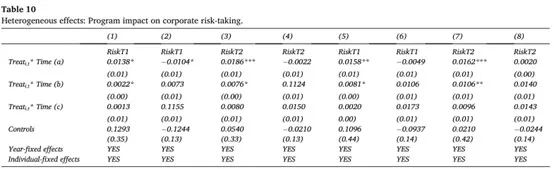

表10顯示了方程(2)中的β系數����,該系數是Risk1或Risk2對于參與變量與時(shí)間變量交互項��、控制變量��、年份固定效應和個(gè)人固定效應的回歸�。根據年齡中位數(a)組���、規模中位數(b)組和所有權集中度中位數(c)組���,企業(yè)分為兩組���。第(1)��、(3)�、(5)����、(7)列報告了低于中位數的組的結果��,第(2)���、(4)�、(6)��、(8)列報告了大于中位數的組的結果�。同時(shí)第(1)��、(2)���、(3)和(4)列的處理組是根據2014年至2019年發(fā)布的名單����,已陸續履行義務(wù)的63家上市企業(yè)��。而第(5)�����、(6)��、(7)和(8)列的處理組是2014年至2018年參與碳排放交易并履行義務(wù)的34家上市企業(yè)��。實(shí)證結果表明�����,年輕和規模較小的企業(yè)更有可能積極應對管制和交易市場(chǎng)的不確定性��,例如采用碳密集度較低的燃料作為替代品��、使用終端設備或增加創(chuàng )新投資�����,并且更愿意承擔更大的風(fēng)險����。然而����,所有權集中程度似乎對異質(zhì)性結果沒(méi)有影響��。也許可以從碳市場(chǎng)的角度來(lái)解釋這一結果��,在碳市場(chǎng)中����,越年輕����、規模越小的企業(yè)往往越靈活�����,因此在面對新興市場(chǎng)形式時(shí)���,市場(chǎng)效率越高���。這也部分解釋了為什么非國有企業(yè)比國有企業(yè)表現出更積極的態(tài)度�����,更傾向于進(jìn)行風(fēng)險更高的投資����,以期在未來(lái)獲得更高的回報���。

(7)穩健性檢驗

使用穩健性檢驗來(lái)排除其他可能的情況��。首先���,做安慰劑試驗�。其次����,試圖避免反向因果關(guān)系��,以確保政策沖擊是外生的�����。

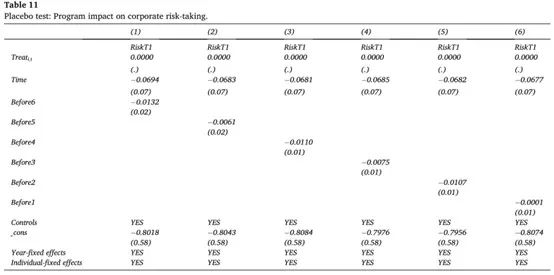

7.1安慰劑實(shí)驗

檢驗使用替代時(shí)間點(diǎn)時(shí)���,發(fā)現是否可靠��。在本研究中���,政策沖擊發(fā)生在2013年(深圳試點(diǎn)ETS于2013年6月開(kāi)始運行)�����。換言之��,如果我們選擇2013年之前的一些替代時(shí)間點(diǎn)�����,則不應復制與上述討論類(lèi)似的結果�,否則這意味著(zhù)上述結果受到其他因素的干擾或不是由政策沖擊造成的����。

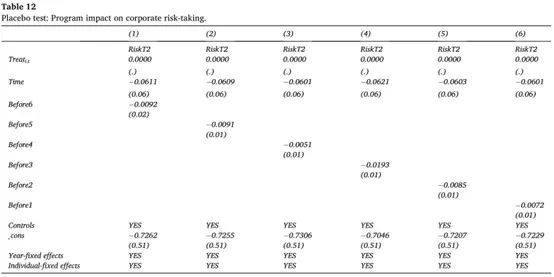

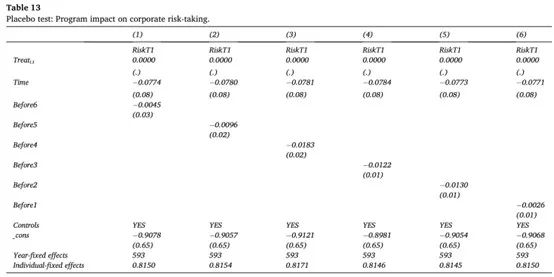

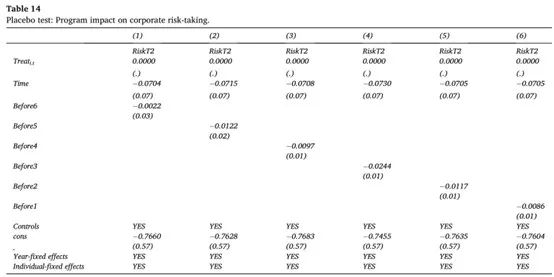

表11和表12的處理組是根據2014年至2019年發(fā)布的清單�,已陸續完成義務(wù)的63家上市企業(yè)(我們將深圳63家涉及碳排放交易的企業(yè)與276家未涉及的企業(yè)進(jìn)行了匹配)�����,而表13和表14的處理組是2014年至2018年參與碳排放交易并實(shí)現其目標的34家上市企業(yè)(我們將深圳參與碳排放貿易的34家企業(yè)與276家未參與企業(yè)進(jìn)行了比較)�。

正如預期的那樣��,當選擇2013年之前的替代時(shí)間點(diǎn)時(shí)�,我們未能找到與上述類(lèi)似的結果����。也就是說(shuō)�����,碳排放交易市場(chǎng)的建立和運行將通過(guò)引導積極的預期來(lái)提高參與企業(yè)的風(fēng)險承擔水平����。

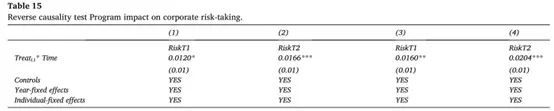

7.2反向因果關(guān)系檢驗

在本研究期間���,中國的碳排放交易市場(chǎng)是非強制性的���。因此�,是否意味著(zhù)風(fēng)險承擔水平高的企業(yè)會(huì )選擇參與這個(gè)市場(chǎng)��?這是經(jīng)濟學(xué)中典型的逆向選擇問(wèn)題����。

為了避免這個(gè)問(wèn)題��,進(jìn)一步將風(fēng)險承擔指標添加到PSM過(guò)程中�����,并將其與DID相結合����,進(jìn)行進(jìn)一步的穩健性測試���。在表15中顯示最終DID結果���,第(1)列和第(2)列的處理組是根據2014年至2019年發(fā)布的名單��,已陸續完成義務(wù)的63家上市企業(yè)���。而第(3)列和第(4)列的處理組是從2014年至2018年參與碳排放交易并履行義務(wù)的34家上市企業(yè)�����。列(1)和(3)報告了將Risk2指標添加到傾向得分匹配過(guò)程中的DID結果�����,列(2)和(4)顯示了使用Risk1指標的匹配的DID���。最后與企業(yè)風(fēng)險承擔的主要DID結果一致�����,碳排放交易市場(chǎng)的建立和運行將為參與企業(yè)帶來(lái)積極的預期����,即參與企業(yè)的企業(yè)風(fēng)險承擔水平將顯著(zhù)提高�����。

四�、結論

以深圳試點(diǎn)為例��,本文的實(shí)證結果表明:

(a) 碳排放交易市場(chǎng)建成運行后�����,參與企業(yè)的企業(yè)風(fēng)險承擔水平將顯著(zhù)提高�;

(b) 目前沒(méi)有證據表明�����,中國碳排放交易市場(chǎng)建成后�����,企業(yè)風(fēng)險承擔水平的提高是由于相關(guān)企業(yè)融資環(huán)境的改善�;

(c) 當非國有企業(yè)同時(shí)參與碳市場(chǎng)時(shí)��,它們比國有企業(yè)更愿意承擔風(fēng)險��;

(d) 年輕和規模較小的企業(yè)更有可能積極應對碳市場(chǎng)帶來(lái)的不確定性�。

從企業(yè)的角度看���,中國碳市場(chǎng)是實(shí)現減排目標的有效政策工具�����。本文對中國統一碳市場(chǎng)的設計具有重大的政策意義�。首先��,碳市場(chǎng)需要充分利用市場(chǎng)機制���,找到合理的排放配額價(jià)格����,并以此為基礎對碳排放空間資源系統進(jìn)行優(yōu)化配置�,從而為大幅減少碳排放提供經(jīng)濟刺激��。此外�,通過(guò)有效的碳價(jià)格�����,它需要進(jìn)一步激勵國有企業(yè)����,發(fā)揮國有企業(yè)的優(yōu)勢��,充分調動(dòng)國有企業(yè)開(kāi)展綠色創(chuàng )新的積極性���。同時(shí)����,還需要加強政策和機制協(xié)調���,整合資源���,在更深層次上激發(fā)整個(gè)市場(chǎng)的減排動(dòng)力�����。

原文摘要:

This paper investigates the effect of carbon emissions trading in China on the corporate risk-

taking level of enterprises involved. The empirical results show that: (a) after the building and

running of the carbon emissions trading market, the level of corporate risk-taking of the involved enterprises will perform significant increase; (b) however, there is no evidence currently to show that the increasing corporate risk-taking level after the building of China’s carbon emissions trading market results from improving the financing environment of the involved enterprises; (c) non-state-owned enterprises are more willing to take risks than state-owned enterprises (SOEs) when they are simultaneously involved in the carbon market; (d) younger and smaller enterprises are more likely to cope with the uncertainties of this cap-and-trade trading market positively. Our results are robust to a wide series of checks, and hold significant policy implications for enter-prises to better cope with the in-depth development of the carbon market.

作者:

鄒昌潤 中央財經(jīng)大學(xué)金融學(xué)院碩士研究生

指導老師:

王 遙中央財經(jīng)大學(xué)綠色金融國際研究院院長(cháng)

原創(chuàng )聲明

如需轉載�����、引用本文觀(guān)點(diǎn)�,請注明出處為“中央財經(jīng)大學(xué)綠色金融國際研究院”��。