原文題目:Financing Low-Carbon Transitions through Carbon Pricing and Green Bonds

原文作者:D Heine����,W Semmler��,M Mazzucato���,JP Braga�����,A Gevorkyan���,EK Hayde��,S Radpour

原文期刊:Vierteljahrshefte zur Wirtschaftsforschung

關(guān)鍵詞:碳定價(jià)����;綠色債券����;代際負擔分擔���;非線(xiàn)性模型預測控制

一�����、簡(jiǎn)介

面對氣候變化��,各國利用碳定價(jià)和綠色債券為低碳經(jīng)濟轉型提供資金�����。本文研究了這兩種氣候政策的經(jīng)濟互動(dòng)效應及其最優(yōu)組合���。碳定價(jià)�,即以碳稅或排放交易計劃的形式���,自上世紀90年代以來(lái)一直被用作減少溫室氣體(GHG)排放的激勵措施����,并已蔓延到461個(gè)司法管轄區�,目前已籌集到430億美元的收入����。綠色債券(或氣候債券)代表了為緩解����、適應或保護自然資本而提供資金的政策工具���。綠色債券最初由歐洲投資銀行��、世界銀行和瑞典SEB于2007-2008年共同創(chuàng )立����,如今由政府機構�����、多邊機構和私營(yíng)企業(yè)發(fā)行�����。盡管這兩個(gè)工具自2011-2012年以來(lái)呈指數級增長(cháng)����,但對于遏制氣候變化來(lái)說(shuō)仍然太小�����。因此�,本文回顧了這兩種工具的作用�����,以及它們在擴大緩解和適應方面的最佳組合����。

二��、 碳定價(jià)和綠色債券的組合

首先�,本文分析碳定價(jià)�?��!熬脑O計的碳價(jià)格是有效減排戰略不可或缺的一部分”(Stiglitz et al.2017)����。成本內部化的一個(gè)根本原因是��,經(jīng)濟市場(chǎng)要求所有交易都是自愿的�����,不得強迫第三方支付交易費用�。因此�,當一種商品的生產(chǎn)造成污染時(shí)��,這種污染的成本必須由進(jìn)行生產(chǎn)和消費的人支付�,而不是由無(wú)關(guān)的第三方支付����。否則���,生產(chǎn)者和消費者可以強行將福利從第三方重新分配給自己�。而碳排放定價(jià)有助于這種“成本內部化”�。另外����,碳定價(jià)����,特別是碳稅�����,可緩解“政府失靈”國家的氣候變化����。與綠色債券相比���,對于碳稅����,政府不需要詳細了解減排項目的成本和收益�,而只需要了解其邊際社會(huì )成本��。在政府確定碳稅稅率以匹配這一成本后�����,私營(yíng)部門(mén)將在一個(gè)分散的過(guò)程中確定哪一個(gè)減排項目可產(chǎn)生最大的私人利益����。在腐敗風(fēng)險高或機構能力低的國家��,碳稅的實(shí)施也相對簡(jiǎn)單���。

其次���,本文分析綠色債券����。綠色債券可為適應氣候變化提供資金�����,雖然碳稅也可緩解刺激�,但它只是間接降低了經(jīng)濟對氣候變化的脆弱性���,并沒(méi)有補償受害者�。應對這些額外挑戰需要公共和私人支出���。如果將多個(gè)政策杠桿結合在一起�����,綠色債券可以為長(cháng)期綠色投資和創(chuàng )新提供持久支持(Mazzucato&McPherson�����,2018)����。除了經(jīng)濟效率��,將碳定價(jià)與綠色債券相結合在政治上更為可行��。碳定價(jià)的實(shí)施仍過(guò)于緩慢�,無(wú)法實(shí)現將氣候變化控制在遠低于2℃的國際目標���,而這一政策行動(dòng)的拖延造成了嚴重的經(jīng)濟損害�����。如果足夠的碳定價(jià)水平目前在政治上無(wú)法實(shí)現����,那么最好使用次優(yōu)的政策工具�����,而不是放任不采取舉措�。在政策制定者不愿為長(cháng)期收益付出短期成本的情況下���,債券可以將當前氣候政策的部分成本轉移到未來(lái)��,從而使氣候政策具有激勵性(Sachs 2015)�����,當然這也有助于減少代際公平的問(wèn)題���。

最后���,本文分析碳定價(jià)與綠色債券的互動(dòng)效應���。當碳定價(jià)和綠色債券聯(lián)合實(shí)施時(shí)����,它們會(huì )產(chǎn)生互動(dòng)效應����,這種效應會(huì )因所使用的碳定價(jià)類(lèi)型而異��。實(shí)施碳定價(jià)有兩個(gè)主要選擇:排放交易機制和稅收���。一方面����,當緩解氣候變化項目有更高的私人回報時(shí)����,綠色債券更為成功����。這些回報隨著(zhù)碳定價(jià)而上升�,碳定價(jià)通過(guò)將污染的社會(huì )成本計入私人成本���,為低碳投資創(chuàng )造了一個(gè)公平的競爭環(huán)境���。因此����,足夠高的碳價(jià)格可支持綠色債券的成功上市�����。氣候債券市場(chǎng)的成功只能部分替代碳定價(jià)���,然后如果碳定價(jià)啟動(dòng)�����,我們可以預期二者相互促進(jìn)綠色債券也會(huì )蓬勃發(fā)展�。另一方面���,引入綠色債券可通過(guò)創(chuàng )造新的既得利益來(lái)打破政治僵局�。綠色債券持有人會(huì )收緊ETS上限�����,這些投資者的新游說(shuō)可抵消目前各行業(yè)為放松排放上限而進(jìn)行的游說(shuō)����。隨著(zhù)稅率更加穩定�����,無(wú)論是否部署了綠色債券����,綠色債券和碳稅相互破壞的風(fēng)險也會(huì )降低����。

三��、氣候政策組合的三種情景

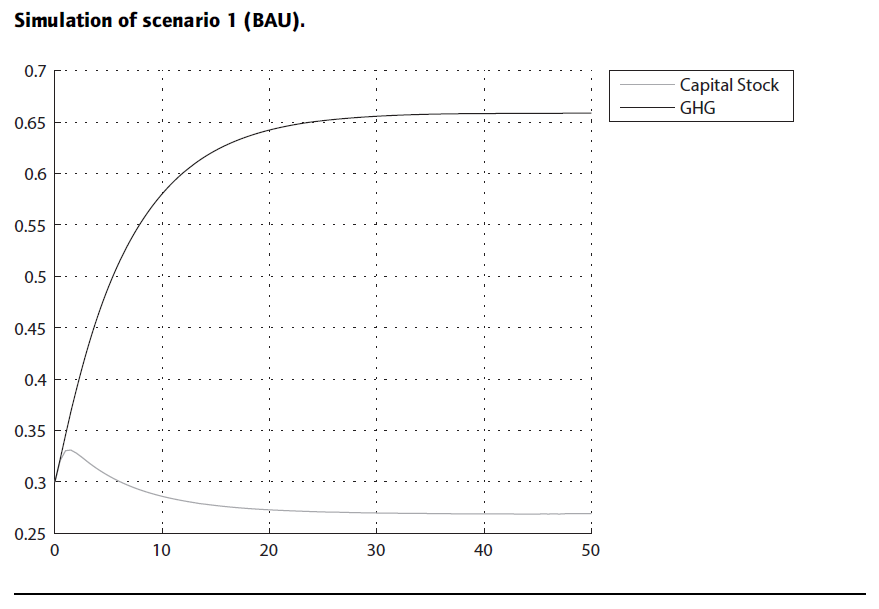

在本文中��,作者將為綠色轉型融資的選項建模����,包括碳稅��、綠色債券或無(wú)政策���。作者在建模中使用的求解過(guò)程稱(chēng)為“非線(xiàn)性模型預測控制”(NMPC)�����。如Gruene等(2015)所述��,該程序允許求解具有有限時(shí)間決策視界的模型�����,避免了無(wú)限視界模型的信息需求����,允許有限的信息代理���,并允許在模型變體中改變階段和狀態(tài)����。情景1為“一切照舊”(BAU)�,在這種情況下沒(méi)有采取任何緩解措施�����,GHGLEVEL會(huì )增加無(wú)限期�����。資本最初增長(cháng)����,但之后隨著(zhù)氣候變化危害的認識下降���。

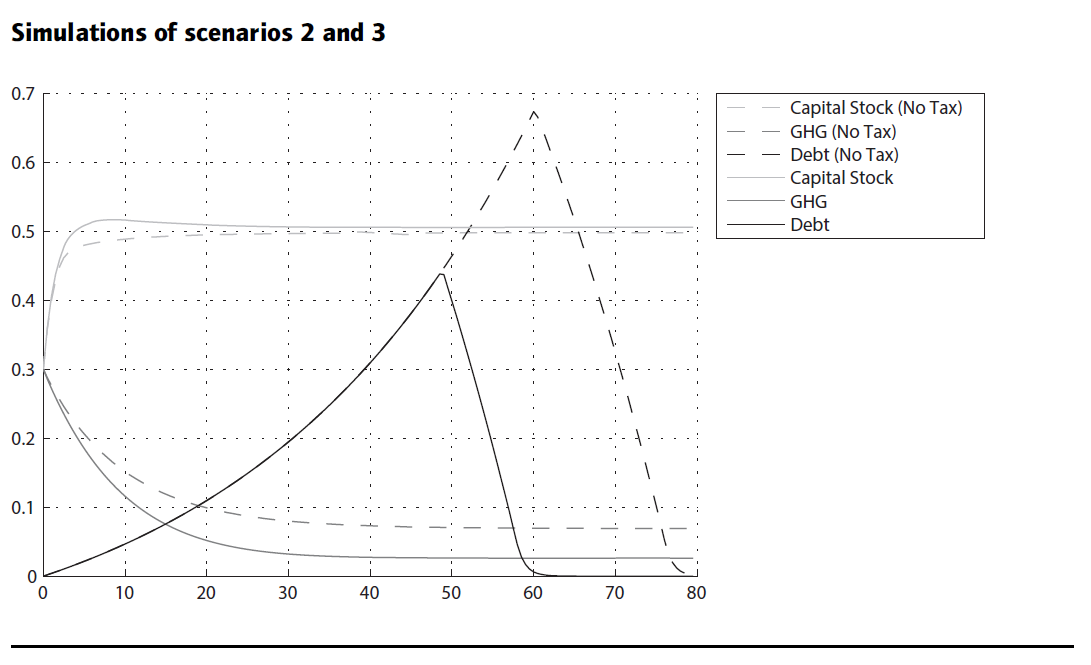

情景2探討了綠色債券的影響���,但不包括碳稅�。在這種情況下�,綠色基礎設施的投資將在第一階段立即進(jìn)行����,并計劃在第二階段由后代償還�����。當溫室氣體水平下降時(shí)����,資本繼續累積��,債務(wù)負擔在第一個(gè)時(shí)期累積��,在以后的時(shí)期由稅收償還����。請注意�����,這兩個(gè)階段被建模為連續的階段��,不重疊���。

情景3除了綠色債券外還引入了碳稅�。這種情況的第二階段與情景2類(lèi)似���,因為碳稅收入隨著(zhù)向更綠色經(jīng)濟的轉變而下降����。情景3(附帶免費碳稅的綠色債券)減少溫室氣體排放�,并允許更高的穩態(tài)資本水平�����,同時(shí)盡量減少第二代人的債務(wù)償還�,因為債券償還將提前進(jìn)行�。在這種情況下�,向低碳經(jīng)濟的過(guò)渡將分階段加速����。

四����、研究結論

在巴黎協(xié)定中�,所有國家都承諾向低碳���、氣候適宜型經(jīng)濟轉型��。并已提出了若干政策工具來(lái)資助這一過(guò)渡�,包括綠色債券和碳定價(jià)�。通常���,這些工具被視為可替代選擇���,但本文發(fā)現�,如果各國有足夠的財政空間��,聯(lián)合使用這些工具會(huì )帶來(lái)更多收益��。

許多低收入國家的債務(wù)水平正在上升(Essl����,2019)��,在這種情況下����,氣候政策最好通過(guò)稅收或預算再分配來(lái)融資��,而不是赤字支出(Forni��,2019)��。然而�����,對于發(fā)達經(jīng)濟體��,Blanchard(2019)觀(guān)察到�,與公司債務(wù)相比�,主權債務(wù)的增長(cháng)幅度并不大��,因此通過(guò)綠色債券和碳定價(jià)來(lái)推行氣候政策可能還有空間���。碳定價(jià)提高了綠色債券的績(jì)效�����,進(jìn)而改善了代際公平�����、政治可行性��,并有助于解決多重市場(chǎng)失靈問(wèn)題��。然而�����,并非所有的碳定價(jià)都是一樣的:與綠色債券相比��,碳稅的協(xié)同效應要大于排放交易�����。

在大多數現有的評估模型中�����,幾代人制定緩解和適應氣候變化政策的負擔都落在當前這一代人身上�����。該文建立一個(gè)跨時(shí)代模型��,該模型提出了當代和后代之間的負擔分擔�����,允許碳稅和綠色債券作為低碳轉型的資金來(lái)源��。綠色債券的發(fā)行有助于改善代際公平����,為緩解氣候變化的即時(shí)投資提供資金���,債券由后代償還��,從而參與為減少的氣候危害提供資金��,使他們從中受益�。

文中研究了三種情況下使用一種新的數值程序稱(chēng)為NMPC���,允許有限的地平線(xiàn)解決方案和相位變化�����。研究發(fā)現����,碳定價(jià)和綠色債券的結合提高了環(huán)境效率����、資本積累和債務(wù)可持續性����。主要結論是����,在為低碳轉型融資時(shí)�����,應采用包括綠色債券和碳定價(jià)在內的多種政策�,這在政治上更可行���,可加快轉型并表現出更大的代際公平性����。

原文摘要:

To finance the transition to low-carbon economies required tomitigate climate change, countries are increasingly using a combination of carbon pricing and green bonds. This paper studies the reasoning behind such policy mixes and the economic interaction effects that result from these different policy instruments. We model these interactions using an intertemporal model, related to Sachs (2015), which proposes a burden sharing between current and future generations. The issuance of green bonds helps to enable immediate investment in climate change mitigation and adaptation, and the bonds would be repaid by future generations in such a way that those who benefit from reduced future environmental damage share in the burden of financing mitigation efforts undertaken today. We examine the effects of combining green bonds and carbon pricing in a three-phase model. We are using a numerical solution procedure which allows for finite-horizon solutions and phase changes. We show that green bonds perform better when they are combined with carbon pricing. Our proposed policy option appears to be politically more feasible than a green transition based only on carbon pricing and is more prudent for debt sustainability than a green transition that relies overly on green bonds.

作者:

馬雪瑤 中央財經(jīng)大學(xué)財經(jīng)研究院碩士生

指導老師:

王 遙 中央財經(jīng)大學(xué)綠色金融國際研究院院長(cháng)